Como a Inteligência Artificial vai redefinir bancos, investimentos e a relação das pessoas com o dinheiro nos próximos anos

Estamos vivendo uma revolução tão profunda

que seu impacto já é comparado com a Revolução Industrial e talvez até superará

essa referência histórica de transformação. A Inteligência Artificial (IA) já não

é apenas uma tecnologia promissora: ela está remodelando a forma como vivemos, trabalhamos e pensamos, de maneira

transversal e permanente. Seja em educação, finanças, saúde, comunicação e indústria,

entre outras, a IA entrou no dia a dia das pessoas e das empresas de forma tão natural que, daqui a alguns anos, talvez

nem a chamemos mais de “IA”, assim como não falamos “eletricidade” a cada vez que acendemos

uma lâmpada. É simplesmente parte do mundo e da rotina humana.

Nas finanças, o impacto tende a ser ainda mais profundo.

Isso porque o setor financeiro reúne uma combinação rara: volumes gigantescos de dados, processos altamente

automatizáveis, grande pressão por eficiência e, ao mesmo tempo, enorme capacidade de investimento.

Finanças estão prestes a mudar de forma definitiva

O setor financeiro sempre foi um dos primeiros a adotar tecnologia.

Basta lembrar como os bancos foram pioneiros em caixas eletrônicos, internet banking e aplicativos móveis.

Mais recentemente, os bancos digitais e as fintechs aceleraram esse movimento, reduzindo burocracias e trazendo serviços

para a palma da mão.

A IA chega como a próxima grande onda. E ela não

vem apenas para “melhorar” o que já existe. Ela vem para mudar a lógica do jogo. A partir de agora,

não é mais sobre oferecer um aplicativo com funções bancárias. É sobre criar um

ecossistema inteligente, capaz de entender o cliente, antecipar necessidades, reduzir riscos e entregar experiências

que pareçam naturais. É aqui que o conceito de Super App inteligente começa a ganhar força.

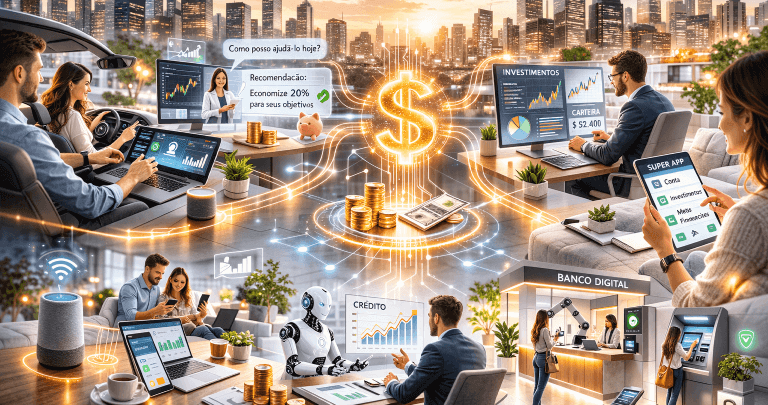

O Super App inteligente: o banco deixa de ser um lugar e vira

uma presença

Se hoje já é possível fazer praticamente

tudo pelo aplicativo, a tendência é que o banco evolua para um modelo ainda mais completo. Um Super App inteligente

será muito mais do que um canal de transações; será uma interface contínua de relacionamento

com o dinheiro. O cliente não vai apenas entrar no app para pagar contas ou fazer transferências. Ele vai usar

o banco como um “centro de controle” da vida financeira. E, com IA, esse centro deixa de ser reativo para se tornar

proativo.

Isso significa que o aplicativo não apenas responde. Ele

sugere, alerta, orienta e até educa. E o mais importante: ele faz isso com base no histórico real do cliente,

nos hábitos de consumo, no perfil de risco, nas metas de vida e nas oportunidades mais adequadas para aquele momento.

Interfaces conversacionais: as pessoas vão conversar

com os bancos

Um dos avanços mais visíveis nos próximos

anos será a substituição gradual de menus, telas e botões por interfaces conversacionais. Em vez

de navegar por várias opções, o usuário simplesmente dirá algo como: “Quero organizar

meu orçamento do mês.”; “Quanto eu posso investir sem comprometer minhas contas?”; “Me

mostre meus gastos com delivery nos últimos 90 dias.”; “Qual é a melhor forma de juntar dinheiro

para viajar no fim do ano?”.

Essa mudança parece simples, mas ela é profunda

porque altera o comportamento do usuário e, principalmente, redefine o que significa “atendimento”. O banco

deixa de ser um sistema com funcionalidades e passa a ser um assistente financeiro real. E esse assistente não estará

apenas no aplicativo. Ele estará em todos os lugares. No carro, na TV, em dispositivos como Alexa, em wearables,

em interfaces de voz, em totens, em canais digitais e até em plataformas corporativas. O banco vira uma camada inteligente

integrada ao dia a dia.

O banco do futuro não vai só transacionar. Ele

vai educar

Talvez uma das maiores oportunidades (e uma das maiores vantagens

competitivas) esteja aqui: a IA vai transformar bancos em educadores financeiros. E isso é especialmente relevante

porque, para a maioria das pessoas, finanças ainda são um assunto confuso, distante ou até estressante.

Muitos clientes têm vontade de investir, controlar gastos ou planejar o futuro, mas não sabem por onde começar.

A IA pode preencher essa lacuna.

Com base no histórico do cliente, o banco poderá

sugerir pequenas mudanças que fazem diferença, como alertar sobre gastos recorrentes que cresceram sem perceber,

recomendar ajustes para evitar juros, indicar melhores prazos para compras, sugerir investimentos coerentes com o perfil e

orientar metas com clareza. Isso cria uma relação completamente diferente entre instituição e

cliente. O banco deixa de ser visto apenas como um “local de cobranças” e passa a ser um parceiro financeiro.

E, quando isso acontece, a fidelização muda de patamar.

Relatórios, análises e decisões em tempo

real: IA como motor invisível

Enquanto o cliente vive essa experiência mais simples e

humana, por trás dos bastidores a IA estará fazendo o trabalho pesado. A tendência é que relatórios,

análises e diagnósticos que antes exigiam tempo, equipes e processos longos passem a ser gerados de forma quase

imediata. Isso vale para o cliente final, mas vale ainda mais para o próprio banco.

A IA será capaz de identificar padrões, prever

comportamentos, detectar riscos, sugerir ações, reduzir perdas e apoiar decisões em um ritmo que nenhum

processo tradicional consegue acompanhar. E isso não é apenas uma questão de eficiência. É

uma questão de sobrevivência. Em um mercado competitivo, quem responde mais rápido, entende melhor e toma

decisões com mais precisão ganha vantagem.

Mais produtividade, menos dependência de estrutura física

A transformação traz um efeito inevitável:

bancos não precisam ser grandes no sentido de lugares físicos. Se o atendimento se torna mais eficiente, se

as operações se automatizam, se a experiência digital se torna mais completa e inteligente, a necessidade

de agências diminui drasticamente. Isso já acontece há anos, mas será amplificado.

A IA vai permitir que instituições façam

mais com o mesmo número de pessoas. E aqui há um ponto importante: isso não significa “substituir

pessoas”. Significa liberar pessoas do trabalho repetitivo para que elas atuem em atividades estratégicas, consultivas

e de alto valor. Em outras palavras, a IA não elimina o banco humano. Ela reposiciona o papel humano dentro do banco.

A IA vai potencializar algo que já existe nas finanças

É importante entender que o setor financeiro não

está começando do zero. Ao contrário. Bancos digitais, open finance, automação,

analytics e canais móveis já criaram uma base sólida para essa evolução.

A IA não cria esse movimento. Ela potencializa. Ela amplia

o que já existe, acelera tendências, torna processos mais inteligentes e experiências mais fluidas. É

por isso que, nas finanças, o impacto tende a ser mais rápido e mais profundo do que em muitos outros setores:

porque a infraestrutura, o apetite e o contexto já estão prontos.

O que muda para instituições financeiras e empresas

do setor?

Para quem está dentro do setor, a mudança não

é apenas tecnológica. Ela é estratégica. A pergunta deixa de ser “vamos usar IA?”

e passa a ser: “Como vamos usar IA para ganhar eficiência sem perder governança?”; “Como vamos

automatizar sem comprometer segurança e compliance?”; “Como vamos evoluir o atendimento sem perder confiança?”;

“Como vamos transformar dados em valor real?”.

E aqui entra um ponto crucial: a IA aplicada a finanças

exige maturidade. Não basta “colocar um chatbot”. É preciso desenhar soluções

que integrem dados, processos, segurança, experiência do usuário e, principalmente, uma visão clara

de negócio.

A Visionnaire pode ajudar o setor financeiro a acelerar essa

transformação

A Visionnaire atua há 30 anos desenvolvendo software sob

medida e soluções avançadas de tecnologia. E, nos últimos anos, vem ampliando esse trabalho com

Inteligência Artificial aplicada a desafios reais de negócio. Para empresas do setor financeiro, isso significa

construir soluções que vão além do discurso e chegam ao que realmente importa: sistemas robustos,

escaláveis, seguros e prontos para operar em ambientes críticos. Seja para modernizar plataformas, criar experiências

conversacionais, automatizar processos, desenvolver soluções inteligentes de atendimento ou transformar dados

em decisões, a IA já é uma realidade. E quem começar agora estará alguns anos à

frente.

O futuro das finanças será inteligente, integrado

e muito mais humano na experiência. E ele já começou. Fale conosco e faça

parte da revolução.

Esse texto faz parte de uma série especial da Visionnaire

sobre o impacto da IA em diferentes setores. Confira também os outros artigos: